Ortodoxia y “vamos viendo” para contener al dólar

En diciembre volvió a primar el orden sobre las finanzas públicas. El déficit, según la metodología del FMI, fue de $ 502.128 millones. Así, 2022 cerró con un rojo primario de $ 1,955 billones (2,4% del PIB), sobrecumpliendo el objetivo pactado con el Fondo. Con bastante ajuste por realizar, el año electoral aparece como una amenaza para la dinámica del gasto.

Por otro lado, el Banco Central hizo cambios en la política monetaria (con marchas y contramarchas) para contener la escalada del dólar. 72 horas luego de haber subido la tasa de pases para los FCI, decidió corregir parcialmente ese aumento debido al perjuicio que le generaba a los bancos. Adicionalmente, para aceitar el canal de tasas, ahora los bancos también pueden tomar caución.

Dada la coyuntura económica argentina, la efectividad de la tasa de interés para bajar la inflación es muy cuestionable. Más bien, tanto los movimientos monetarios como fiscales parecen estar orientados a preservar la estabilidad de las cotizaciones financieras del dólar.

La disciplina fiscal se mantuvo a raya

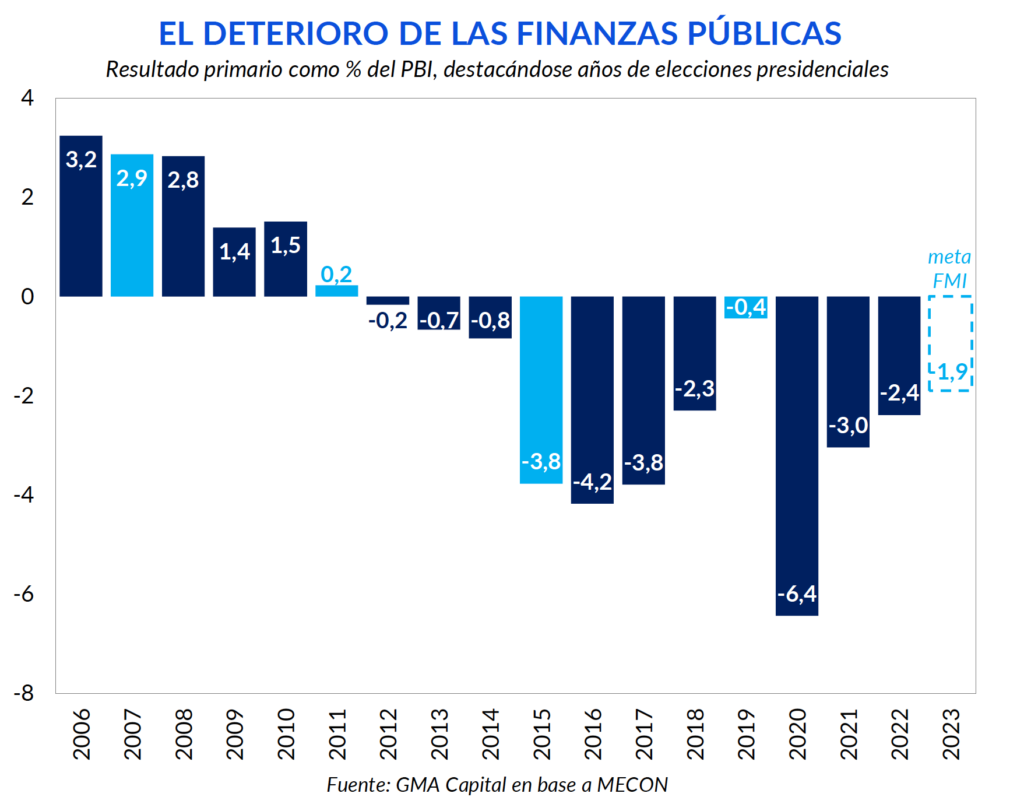

En diciembre volvió a primar el orden sobre las finanzas públicas. El déficit, según la metodología del FMI, fue de $ 502.128 millones. Así, 2022 cerró con un rojo primario de $ 1,955 billones (2,4% del PIB). De esta forma, se sobrecumplió el objetivo pactado con el Fondo, que establecía un límite de 2,5% del producto.

Al considerar también la factura de intereses, el déficit financiero fue de $ 685.101 millones, mientras que el rojo de todo 2022 alcanzó $ 2,92 billones (3,6% PIB).

Los ingresos tributarios se contrajeron 2,7% interanual real, con caídas en todas las partidas a excepción de Ganancias, cuya recaudación se expandió 16,4% por encima de la inflación con respecto a diciembre 2021. Por lo tanto, el ajuste vino de la mano de una considerable reducción del gasto.

Freno de mano sobre el gasto

Todas las partidas de las erogaciones sin excepción experimentaron recortes en la medición interanual luego de ajustar por inflación. Las prestaciones sociales se redujeron 14,3% interanual, los gastos de funcionamiento 7,2%, transferencias discrecionales a las provincias 33,8% y el gasto en subsidios 63%. Hasta los gastos de capital se contrajeron, pese a la construcción del gasoducto, un 20,4%.

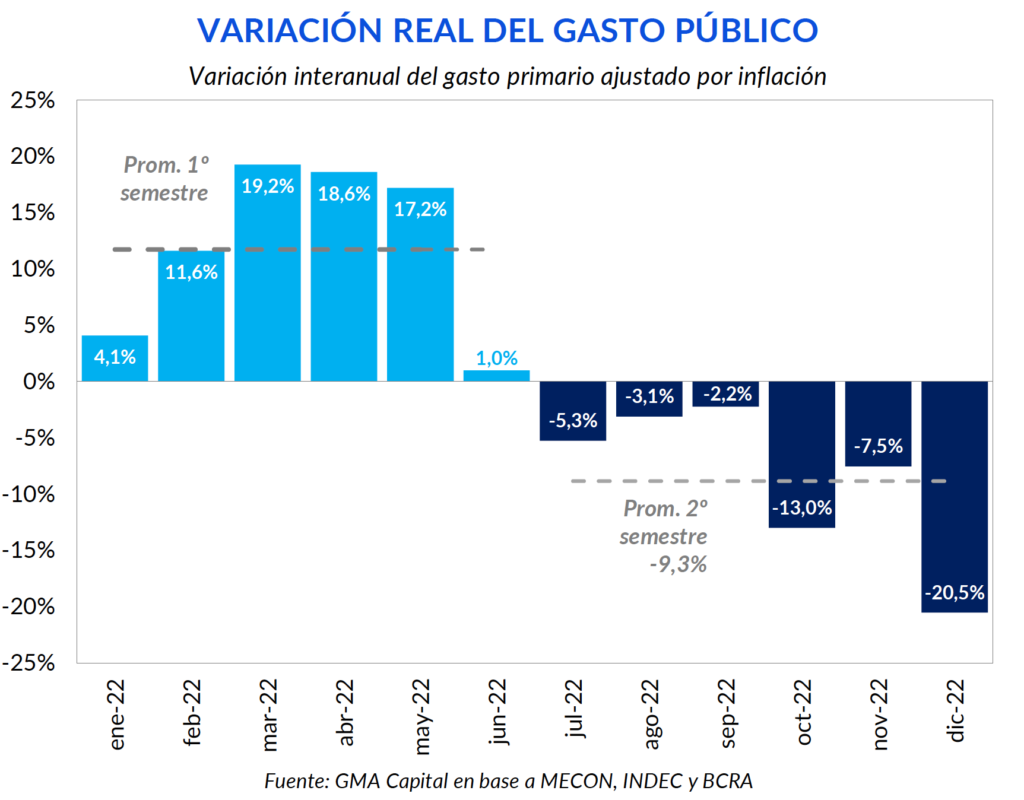

Como resultado, en diciembre el gasto primario se hundió 20,5% interanual, tratándose así del mayor ajuste de todo 2022. Siguiendo la tendencia de los meses anteriores, fue el sexto mes consecutivo con reducción real en 12 meses.

La evolución del gasto público del año pasado muestra dos películas bien diferentes. Por un lado, en todos los meses del primer semestre hubo expansión fiscal. Eran los tiempos en los que, paradójicamente, se acusaba al exministro Guzmán de “ajustar”. El gasto entre el primer semestre de 2021 y de 2022 escaló 11,3% real.

La dinámica de la segunda mitad de 2022 estuvo en las antípodas de la anterior. El evento de stress en la curva CER, que llevó la brecha a 160% y le valió el puesto a Guzmán, despertó el miedo real a un evento disruptivo sobre la inflación y el tipo de cambio, aún en las alas más radicalizadas del Gobierno. Como consecuencia, a partir de ese mes hubo un cambio de tendencia en la evolución del gasto. Y comparando contra el segundo semestre de 2021, en los últimos meses del año las erogaciones se redujeron un 9,3%.

¿Por dónde podría seguir la poda del gasto?

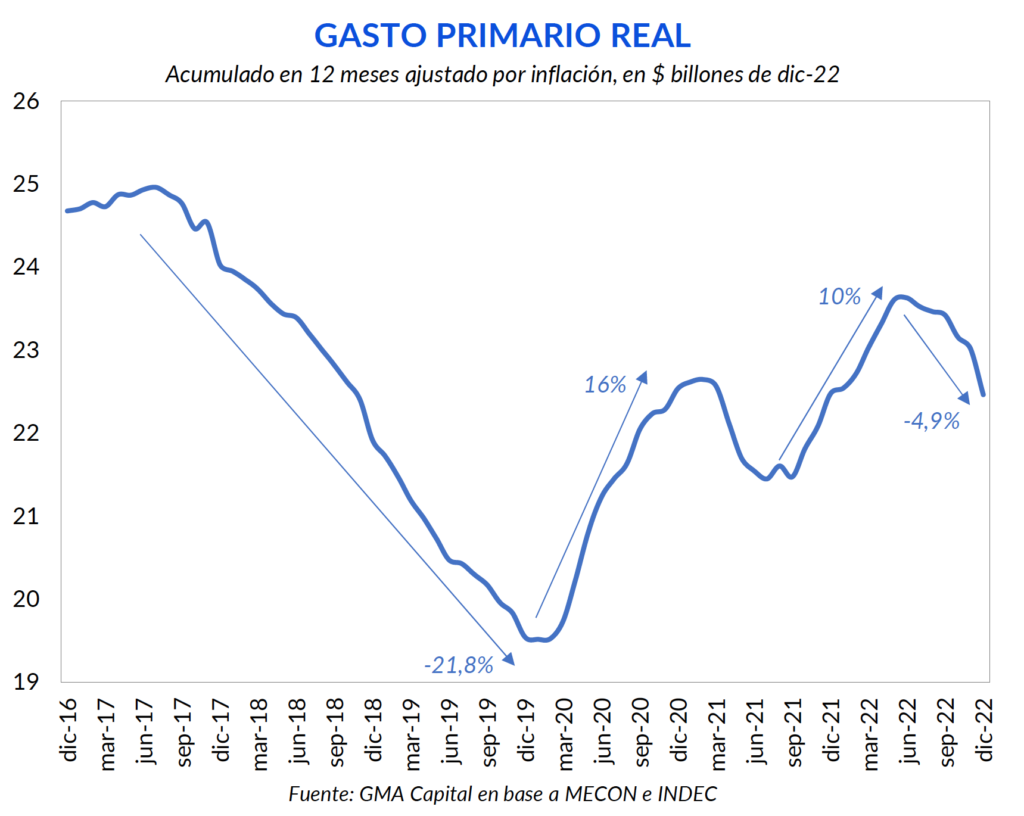

Si tomamos el acumulado de los últimos doce meses, podemos notar que desde el último máximo de junio de 2022 el gasto se ajustó 4,9% real. Sin embargo, aún se encuentra 15% por encima del último piso de enero de 2020.

Por factores exclusivamente estacionales, durante el primer semestre del año el déficit suele ser menor al último del año anterior. De hecho, es algo que ha sucedido en 6 de los últimos 7 años, a excepción de 2020, cuando irrumpió la pandemia. Por lo que esperamos que dicha tendencia contractiva se mantenga.

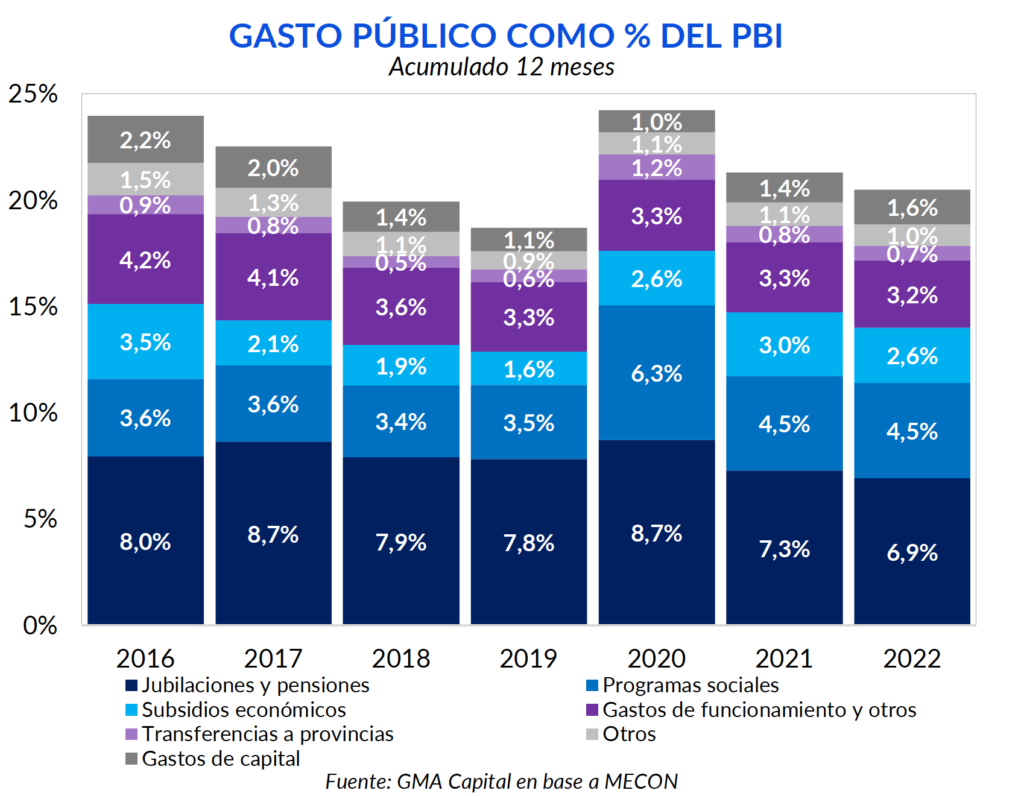

Entre lo que respecta a las distintas partidas, estimamos que se profundizará el ajuste en subsidios. Para tomar dimensión, si bien se redujo 0,4 puntos porcentuales del PIB respecto a 2021, se encuentra 1 punto por encima de los niveles registrados hacia finales de 2019.

Por otro lado, también estimamos una importante corrección en las prestaciones sociales principalmente de la mano de una mayor licuación. Sin embargo, vale tener en consideración que en 2022 para jubilaciones y pensiones contributivas se destinó 6,9% del PIB, la menor cifra al menos en los últimos 7 años. Por lo tanto, podemos esperar que el mayor ajuste venga de la mano de los programas sociales para acercarse a la meta con el FMI de un déficit primario de 1,9%.

El riesgo latente de las elecciones

Con la complacencia de los sectores más intransigentes de la coalición de gobierno, en los últimos seis meses se dio un cambio en la dirección de las finanzas públicas. Pero será necesario profundizar en esa línea para cumplir con el Fondo.

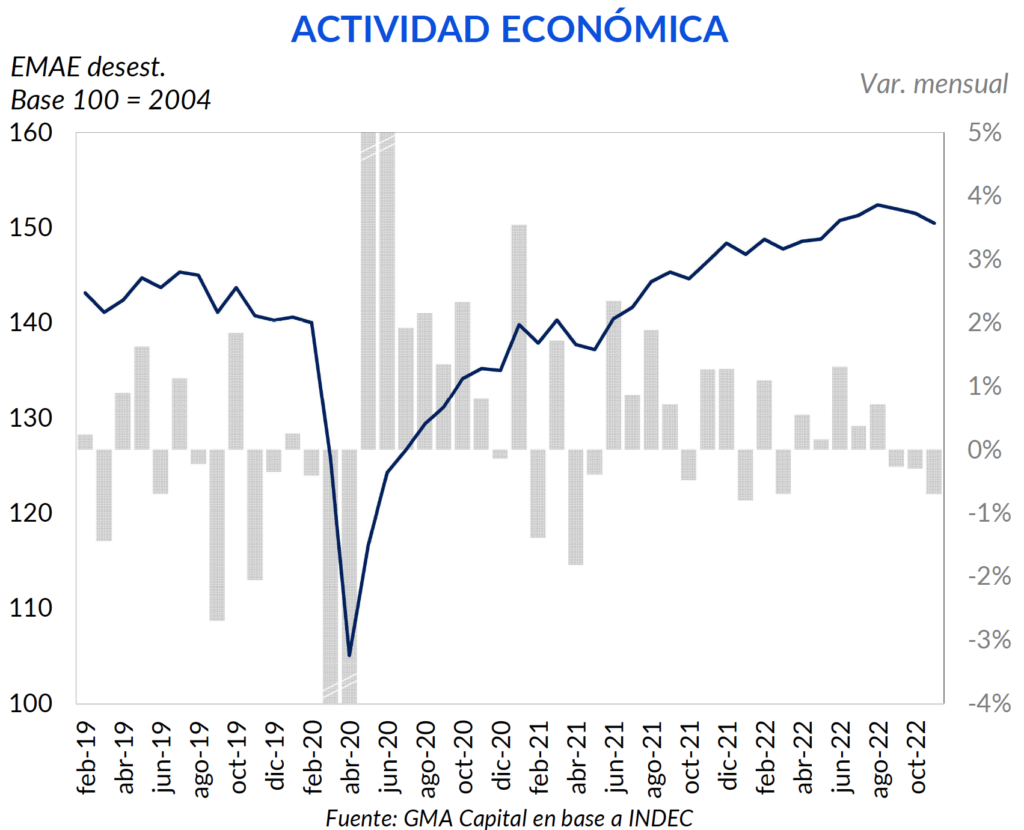

Sin embargo, no hay que olvidar que en 2023 hay elecciones. Y el deterioro de las finanzas públicas, específicamente en años de comicios, fue moneda corriente en la historia reciente, salvo en 2019. En este sentido, frente a las señales de enfriamiento de la economía relacionadas con la dureza del cepo (la actividad anotó 3 meses seguidos de retracción, algo que no se daba desde el inicio de la pandemia), existe el riesgo de que la política haga lo suyo y eché por la borda los indicios favorables de disciplina fiscal.

Otro foco de tormenta está en el mercado de deuda en pesos. Vencen $ 13 billones y el Gobierno encuentra imposible estirar el perfil más allá de la gestión actual. Por lo tanto, cualquier señal de irresponsabilidad fiscal podría terminar siendo un detonante de una salida desde los bonos en moneda local. Y en este escenario, la presión sobre la brecha sería mayúscula.

Por el momento, el Gobierno parece estar dispuesto a sacrificar dinamismo en la actividad económica e impulso fiscal a cambio de estabilidad en la brecha cambiaria.

Marchas y contramarchas con la tasa

Las preocupaciones del Gobierno por la escalada de los dólares financieros son reales. En lo que va del año, el informal escaló 13%, el MEP 9% y el “contado con liqui” 7%, mucho más aceleradamente que la inflación en torno al 6% que el mercado baraja para enero.

Y como ocurrió en otros momentos de la gestión, los “sustos” de mercado precipitaron decisiones más racionales y hasta ortodoxas. Con esta clave hay que entender las novedades en materia de política monetaria.

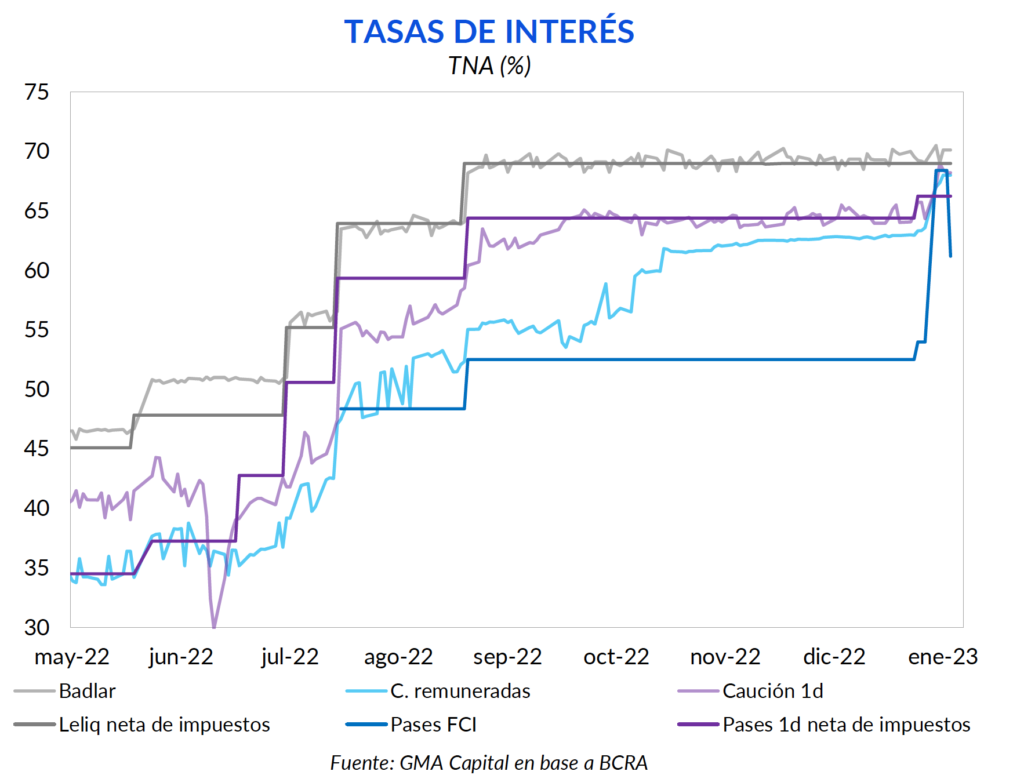

Un breve repaso. En consonancia con el anuncio de recompra de títulos en dólares, la semana anterior el Banco Central había decidido incrementar la tasa de pases a 1 día en 200 puntos básicos, de 70% a 72%.

Además, a comienzos de esta semana la entidad había elevado el coeficiente que determina la remuneración de los pases que los FCI hacen con el BCRA. Ese ratio había cambiado de 75% a 95% de la tasa de pases pasivos a 1 día. De esta forma, la TNA que a la que los FCI Money Market podían invertir la liquidez bajo el riesgo BCRA pasó de 54% a 68,4% TNA (o de 71,5% a 98,1% TEA).

Esta mejora en el premio de los pesos de corto plazo buscaba quitarle atractivo a las estrategias de dolarización y bajarle la espuma a la brecha cambiaria, que está rozando nuevamente el 100%.

Pero esta decisión generó un perjuicio para los bancos. Como la remuneración de los pases a FCI superaba a la tasa de las cuentas remuneradas (“remu”) a la que los fondos pueden colocar en los bancos, en tan solo tres ruedas el stock de pases en manos de FCI se incrementó $ 457.000 millones. De esta forma, las entidades bancarias perdieron depósitos y rentabilidad.

La profundización de esta dinámica habría producido un importante deterioro en los balances de los bancos, dado que la tasa a la que se remuneran gran parte sus activos (LELIQ) se mantuvo inalterada.

En consecuencia, el BCRA dio parcialmente marcha atrás a la medida. El coeficiente se redujo de 95% a 85%. Es decir, la tasa de pases para FCI se moderó de 68,4% a 61,2% TNA (84,3% TEA). Ahora las “remu” volvieron a rendir por encima de ese nivel, por lo que el efecto dominó que castigaba a los bancos debería revertirse.

El enfoque de la tasa se queda corto

Al mismo tiempo, el Central habilitó a las entidades bancarias a tomar cauciones (endeudarse con privados) en BYMA para “mejorar el mecanismo de transmisión de tasas”. Con esta decisión, la tasa de cauciones tendría un contrapeso que evitaría que bajara demasiado. Hacia arriba, el límite útil para los bancos lo ponen las tasas cortas a la que las entidades colocan liquidez al Central: pases a 1 día netos de II.BB (66,2% TNA).

De esta forma, se busca que la tasa de caución no quede atrasada respecto de otras en el mercado, siempre con la intención de no incentivar a los privados a que se endeuden a corto plazo para posicionarse en dólares financieros.

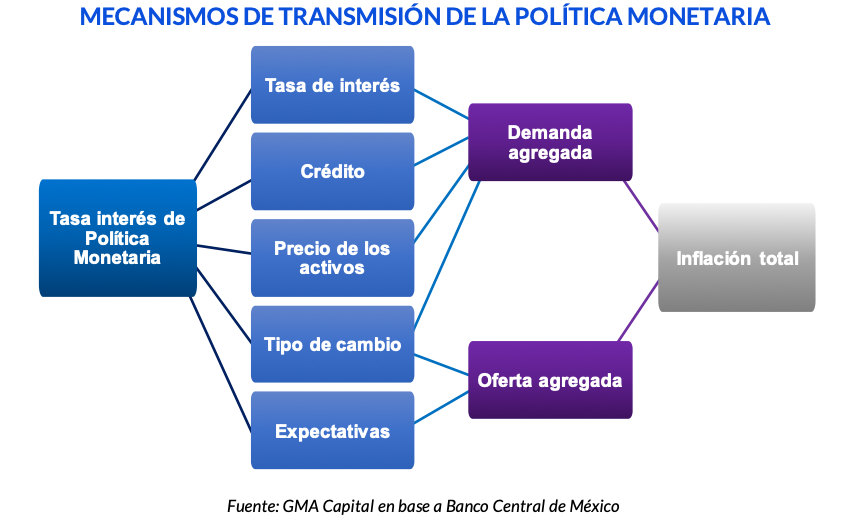

Dadas las características de la economía argentina, en este momento particular la tasa de interés trabaja sobre pocos canales de transmisión, por lo que su efectividad para bajar la inflación es muy cuestionable.

El mecanismo de la tasa de interés (que opera sobre las decisiones de ahorro e inversión del sector privado) no funciona al 100% debido a las dificultades para invertir en economía real y la baja profundidad financiera del mercado. En tanto, la vía del crédito no mueve el amperímetro con un ratio de crédito privado/PIB inferior al 7% (entre los más bajos del mundo), pero sí opera para facilitar o dificultar el proceso de dolarización de carteras (y también de operar otros instrumentos en el mercado local, como acciones). Creemos que ahí deberíamos encuadrar la búsqueda oficial de un mercado único de tasas.

El precio de los activos hoy tampoco es decisivo. El canal del tipo de cambio, referido al precio oficial y al ajuste de la demanda y oferta de transables, es una criatura extinta por el cepo. Finalmente, el de expectativas, relacionado con la credibilidad del Banco Central y su capacidad de anclar lo que todos pensamos que va a ocurrir con la inflación, está devastado.

Con todo, abatir la inflación solo con la tasa es un sueño lejano. Intentar controlar el precio del dólar de mercado (o sostener el valor del peso) a fuerza de un mayor costo financiero podría resultar en el corto plazo, aunque el resto de los instrumentos también sufra coletazos. Pero no alcanza.

Spoiler alert: sin plan económico sólido, ni cambio en las expectativas y en los niveles de confianza, el uso de la tasa solamente potencia los desequilibrios en la hoja de balance del Banco Central, una herencia (junto con la de los vencimientos en pesos) sobre la cual el próximo gobierno ya debería empezar a trabajar.